Ces gens auxquels la loi interdit de travailler

Arrivées au Luxembourg depuis la Tunisie dans le cadre d’un regroupement familial, Zeineb et Meryam, hautement qualifiées, n’ont pas le droit de travailler.

Leur situation est redoutable et frustrante et vous trouverez peu de personnes à qui elle sera exposée qui ne s’en trouveront surprises, voire choquées. Imaginez que vous êtes une femme dotée d’une qualification recherchée dans le monde du travail, que vous disposez d’une expérience professionnelle certaine et que lors d’entretiens d’embauche, l’employeur se pâme devant vos compétences et que, donc, il vous choisit. Et puis, non : vous ne détenez pas l’autorisation de travail requise par la loi pour les ressortissants de pays tiers venus au Luxembourg au bénéfice d’un regroupement familial.

C’est la situation vécue par Meryam, 35 ans, et Zeineb, 38 ans, deux Tunisiennes. Toutes deux ingénieures informatiques aguerries, elles habitent à Differdange et leur parcours est identique. Elles sont arrivées avec leurs enfants en bas âge au Grand-Duché il y a moins de deux ans pour rejoindre leurs maris. Si ces conjoints les avaient devancées, c’est que leurs compétences très recherchées dans les technologies de l’information leur avaient valu d’être embauchés par un employeur au Luxembourg, qui avait eu alors la patience d’attendre qu’ils aient rempli toutes les formalités d’immigration nécessaires.

« On ne peut imaginer un tel obstacle »

Meryam : «J’ai passé un premier entretien d’embauche quelques mois après avoir emménagé. Face à l’employeur, tout s’est très bien passé. Il m’a seulement dit qu’il fallait que je m’inscrive préalablement à l’Adem pour obtenir le poste. Et c’est à l’Adem qu’on m’a expliqué que je n’étais pas autorisée à travailler en tant que ressortissante d’un pays tiers venue pour un regroupement familial.» Zeineb, confrontée plusieurs fois à la même expérience : «C’est une grosse déception. En aucun cas, on ne peut imaginer un tel obstacle.»

Obtenir cette si précieuse autorisation de travail est possible, mais très compliqué dans les faits, car, légalement, priorité doit être donnée à un candidat à l’embauche disposant du droit de travailler. Mais si le candidat à l’emploi obtient quand même un contrat de travail, il pourra alors se tourner vers les services de l’immigration. Il se verra dès lors délivrer une autorisation de travail au bout d’une procédure qui peut prendre de trois à six mois. Sauf que le futur employeur n’est généralement pas en mesure d’attendre et refusera donc de délivrer un contrat de travail à une personne qui ne détient pas d’autorisation de travail. Pas de contrat, pas d’autorisation. Pas d’autorisation, pas de contrat. «On tourne en rond», dit Meryam, qui ajoute : «Je comprends l’employeur. Il n’a pas à subir cette attente.»

Un programme pour faciliter l’intégration

«C’est déprimant, nous dit Zeineb, même pour seulement postuler, on doit parfois, en tant que candidat, indiquer si l’on dispose de l’autorisation de travail.» Est en cause ici l’attitude des employeurs, qui disent avoir été refroidis par une mauvaise expérience : un employé qui a obtenu l’autorisation de travail grâce à une embauche et qui démissionne ensuite très vite une fois le sésame en poche.

Et Zeineb en connaît quelques-unes dans son cas, rencontrées lors des ateliers du Work Readiness Program tenu par l’ASBL Dress for Succes. Ce programme de préparation au travail propose, entre autres aux femmes comme elle, les moyens de faciliter leur intégration dans la vie professionnelle. Elle nous cite aussi le cas de cette amie devenue professeur à l’université du Luxembourg et dont le mari, qui vient de rejoindre son épouse au titre du regroupement familial, partage son infortune.

Une pétition, une question parlementaire

Alors Zeineb s’est bougée, direction l’Association de soutien aux travailleurs immigrés (ASTI) et son Guichet info-migrants, qui connaît bien le problème. Là, outre lui dérouler l’implacable réalité de sa situation, on lui a offert l’occasion, à elle, mais aussi à Meryam, de rencontrer des députés de tous bords afin de leur exposer leur problème. Et à chaque fois, la même surprise face à leur situation absurde et la même incompréhension de se priver de compétences dans un pays où l’emploi est abondant et qui souffre d’une pénurie de main-d’œuvre qualifiée.

Il en est ressorti une question parlementaire, posée par la députée déi Lénk Nathalie Oberweis. Il y a été répondu en début d’année, par le ministre de l’Immigration et de l’Asile, Jean Asselborn, qu’un avant-projet de loi visant à donner accès au marché du travail aux personnes dans cette situation était en cours de préparation. Le hic, c’est que cet avant-projet de loi est dans l’air depuis 2021 déjà. Aux dernières nouvelles, ce texte devrait être soumis dans quelques semaines au Conseil de gouvernement.

Pour faire avancer les choses, Zeineb s’est aussi tournée vers l’outil de la pétition. Celle qui porte le n° 2479 réclamait d’«accorder l’autorisation de travail aux membres de famille d’un ressortissant non européen dès l’obtention du premier titre de séjour». Hélas, elle a fait chou blanc en récoltant à peine plus de la moitié des signatures permettant l’ouverture d’un débat à la Chambre des députés. Zeineb se console en se disant qu’au moins «l’information est passée», la pétition ayant connu une certaine médiatisation, car beaucoup de gens «ne savent pas ce problème : des gens résident légalement au Luxembourg, mais sont privés du droit de travailler».

Intégration dans la société, lutte contre la précarité financière des ménages et contre le travail au noir, moyen de soustraction à la violence conjugale. À écouter Jessica Lopes, de l’ASTI, abroger l’article de la loi sur l’immigration qui empêche les ressortissants de pays tiers venus au bénéfice d’un regroupement familial de travailler aboutirait à beaucoup de vertus.

«Au Guichet info-migrants, explique l’assistante sociale, nous recevons régulièrement autant de femmes que d’hommes qui, dans le cadre d’un regroupement familial, s’aperçoivent qu’ils n’ont pas le droit de travailler. Ils sont dans une énorme détresse.» Jessica Lopes insiste sur le fait que Zeineb et Meryam, qu’elle a conseillées, ne sont pas les plus mal loties : «Pour des personnes sans qualification, c’est pire. Il n’y a vraiment aucune chance par exemple qu’une entreprise de nettoyage patiente le temps que la personne obtienne une autorisation de travail.» Cette dernière se tournera alors vers le travail au noir parce que son ménage ne sera pas en mesure de se passer d’un second salaire.

«Il faut faire sauter le verrou»

L’ASTI ne cesse d’alerter les politiques à ce sujet ou les fonctionnaires de la direction de l’Immigration que l’association rencontre de manière informelle. Selon elle, ces derniers «savent que ça n’a plus de sens aujourd’hui et qu’il faut faire sauter le verrou». L’ASBL avait d’ailleurs décidé d’inviter en novembre dernier Zeineb et Meryam à témoigner à un apéro politique avec des députés de tous bords dans le cadre de l’Orange Week, la campagne contre les violences faites aux femmes. Non qu’elles soient concernées au premier chef, mais parce que l’impossibilité de travailler ne facilite pas le sort des femmes issues de l’immigration victimes de violence domestique. En effet, si elles ne sont pas en mesure de travailler, comment pourraient-elles prétendre s’émanciper d’un éventuel conjoint violent?

Jessica Lopes ne croit pas du tout que la loi en cause ait une chance d’être modifiée à court terme. «Cela fait plus d’un an qu’un avant-projet de loi est en cours à ce sujet.» En attendant une évolution, comme le dit Zeineb : «Ma situation est infernale. Je suis coincée. Je ne peux ni faire marche arrière – mes enfants sont scolarisés ici – ni avancer.»

Interview de la présidente du CLAE dans le

Interview de la présidente du CLAE dans le

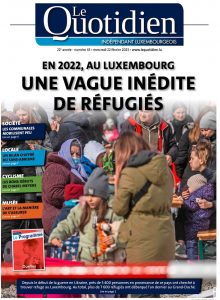

En date du 21 février 2023, le ministre des Affaires étrangères et européennes, ministre de l’Immigration et de l’Asile, Jean Asselborn, a présenté le bilan de l’année 2022 en matière d’asile, d’immigration et d’accueil.

En date du 21 février 2023, le ministre des Affaires étrangères et européennes, ministre de l’Immigration et de l’Asile, Jean Asselborn, a présenté le bilan de l’année 2022 en matière d’asile, d’immigration et d’accueil.